Кривые продажи: торговые центры ждут «новой эры»

Самая высокая в истории рынка и фактически заградительная для классического девелопмента ключевая ставка, инфляция, усиливающееся санкционное давление с закрытием доступа к большинству иностранных IT-решений, технологий, продолжающийся передел активов, парад реконцепций, новых форматов и любых экспериментов, бум «районников», инфраструктурного, многофункционального ритейла и осознание, что «корпоративный люкс» и многие другие ушедшие марки не вернутся в Россию, как минимум, в ближайшие пять лет – торговые центры заканчивают год в ожидании «новой эры» и понимая: единственное, чем они смогут победить онлайн и магазины у дома – качество клиентского опыта.

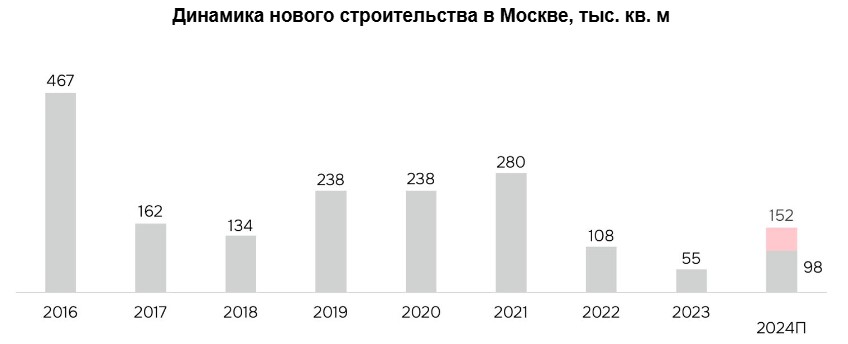

По прогнозам CORE XP, общая площадь открытых в 2024-м торговых центров в России достигнет 350,8 тыс. кв. м, что на 5,2% ниже, чем в прошлом году.

На декабрь обеспеченность торговыми площадями в Москве составляет 489 кв. м на тыс. человек, в городах-миллионниках – 514 кв. м на тыс. человек. Средний объём ввода, как в Московском регионе, так и в России в целом сохраняется на низком уровне.

Впрочем, по итогам трёх лет в «Магазине Магазинов» объём нового предложения в стране всё-таки называют рекордным. При этом достигнутый показатель всё равно намного ниже, чем в 2021 году, и вряд ли уровень 2021-го будет достигнут в обозримой перспективе, не говоря уже о периоде до 2017 года.

До середины декабря крупнейшими открытиями в сегменте торговой недвижимости признаны вторая очередь «Броско Молл» в Хабаровске (33 500 кв.м GLA), «Кузьминки Молл» в Москве (33 000 кв.м GLA), «Любимово» в Краснодаре (28 200 кв.м GLA). И, несмотря на закрытие крупных и старейших объектов, таких как ТЦ «Тройка», рынок продолжает развиваться умеренными темпами, указывают в NF Group. «Самый важный тренд, который стоит обозначить: заканчивается первый год, когда собственники торговых центров и ритейлеры не находятся под прессом внешних факторов, – рассуждает Валерий Трушин, партнер, руководитель отдела исследований и консалтинга IPG.Estate. – Ведь именно они сильнее всего ощущали влияние пандемии и постковидного периода, начало СВО и отток международных брендов. Уровень вакантных площадей в торговых центрах Москвы снизился до 8%, Санкт-Петербурга – до 7%, что говорит об очевидном оздоровлении рынка: собственники экспериментируют с концепциями и tenant-mix, ритейлеры – с форматами».

Эдуард Тишко, директор, управляющий партнер LCM Consulting, соглашается: как минимум, в первом полугодии событий, способных глобально повлиять на сегмент, не было, и рынок жил в «новой нормальности», сложившейся в последние четыре года. «Ключевые события происходили, конечно, в процессе «передела» собственности, который обусловлен двумя причинами, – перечисляет г-н Тишко. – Во-первых, это продолжающаяся продажа активов западных стейкхолдеров в связи с их уходом с российского рынка, запущенным ещё в 2022 году. И здесь событиями года, безусловно, стали крупные инвестиционные сделки, такие, как продажа российских активов компании Ceetrus общей площадью свыше 150 тыс. м2 и продажа последних активов Ingka Group в России. Во-вторых, это избавление от активов российскими девелоперами, которые, тем самым, завершали цикл некоторых своих проектов. Например, продажа ЦДМ (GBA 73 тыс. м2) «Киевской площади» в Москве, ТЦ «Макси» (GBA 55,7 тыс. м2) в Петрозаводске череповецким предпринимателям и продажа ТЦ «Бахетле» в Казани (GBA 16,8 тыс. м2), которая была произведена с целью оптимизации девелоперского портфеля».

А вот осенью произошли важнейшие события, которые смогли по-настоящему тряхнуть рынок – это рост ключевой ставки и ослабление курса рубля, продолжает эксперт. Сокращение инвестиционно-строительной активности уже в 2025 году приведет к сокращению числа новых проектов в сфере торговой недвижимости, прогнозирует он. Из-за роста ключевой ставки и в связи с высокой закредитованностью, собственники многих торговых центров уже забили тревогу о риске банкротства. Добавим к этому необходимость расходов на реконцепцию для подавляющего числа торговых объектов в стране; рост расходов, связанный с увеличением налоговой базы с 1 января 2025 года; ожидаемый в краткосрочной перспективе скачок инфляции и последующее за ним падение товарооборота арендаторов. Всё это уже в первом квартале 2025 года приведёт к спаду доходов от аренды, который, в свою очередь, может стать причиной всё тех же банкротств ряда торговых центров или необходимости продажи объектов, являющихся залоговыми активами, для погашения собственниками кредитных обязательств.

Прямая речь

Григорий Печерский, управляющий партнер ADG group:

- Конечно, один из наиболее значимых факторов влияния на рынке девелопмента в уходящем году – повышение ключевой ставки Центральным банком. Девелоперы будут учитывать возможное дальнейшее ужесточение денежно-кредитной политики в долгосрочных стратегиях развития. Это, в том числе, приведет к более сдержанным инвестициям в строительство новых объектов, что может оказать влияние на перенос сроков открытия строящихся.

Ещё один набирающий силу тренд – диверсификация девелоперами портфелей. Если раньше крупные игроки обычно концентрировали усилия на работе в одной нише, то сегодня всё чаще развивают объекты в разных сегментах. Это позволяет, в частности, оптимизировать управление рисками в кризисных условиях и усилить конкурентные позиции.

Одно из ключевых событий года для рынка – открытие пятиэтажного флагманского магазина Lime в здании Дома моделей на Кузнецком мосту спустя год после подписания сделки, которая позволила российскому ретейлеру снизить арендную плату на 35% по сравнению со ставкой предыдущего арендатора – бренда Nike. Сделка интересна не только привлекательными условиями аренды, но и тем, как новый арендатор подошел к использованию лота. На четвертом этаже нового флагманского магазина в будущем заработает арт-пространство Gallery. Это один из примеров использования площадки внутри объектов коммерческой недвижимости для развития досуговых концепций, в том числе в новых форматах. Если раньше подобные решения были редкостью, то в последнее время их становится все больше, как и растет разнообразие досуговых форматов и концепций. Мы, кстати, в рамках нашего проекта тоже недавно открыли музей в районном центре «Место встречи Первомайский», который стал первым подобным досуговым пространством в сети.

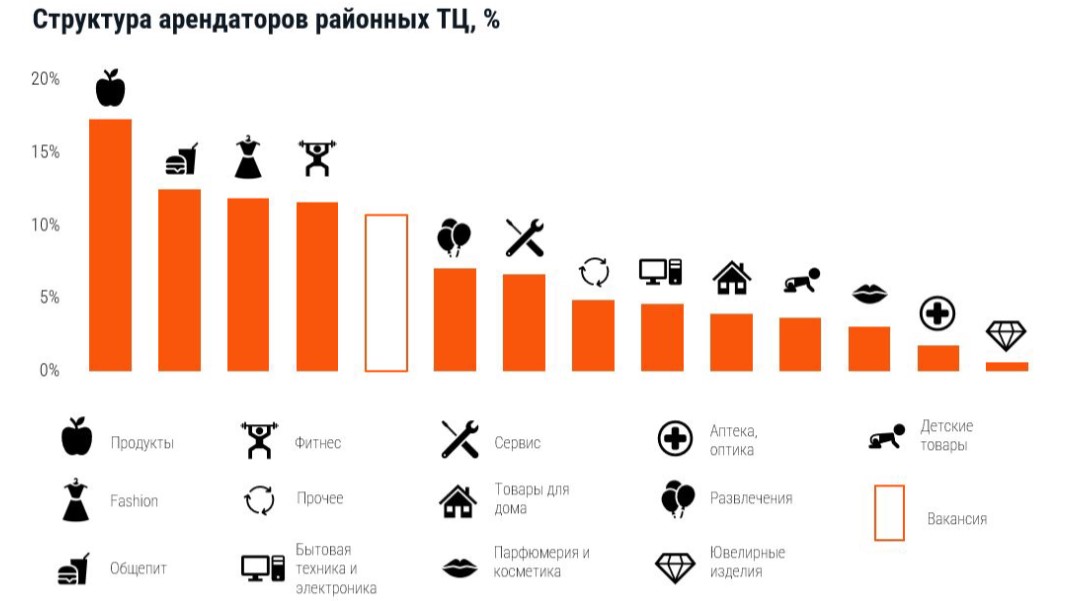

Как и в прошлом году, мы видим продолжение развития новых якорей в сегменте спорта и общепита, которые становятся все более привычными для объектов торговой недвижимости. В частности, фитнесов и фуд-холлов, которые способствуют удержанию и увеличения трафика в объектах торговой недвижимости.

Ключ переломан пополам

Основная утраченная иллюзия года для рынка была связана именно с заявлениями Банка России в феврале и марте о стабилизации ситуации к концу 2024 года, считает Эдуард Тишко. Среднесрочный прогноз по ключевой ставке составлял на тот момент 13,5–15,5% годовых, к 2025 году — 8,0–10,0% годовых. Разворот регулятора летом 2024 года в сторону беспрецедентного роста и сохранения нового уровня показателя в перспективе 1-2 лет оказал эффект «ледяного душа». «В ближайшие два года все участники рынка торговой недвижимости будут вынуждены адаптироваться к новым экономическим условиям, — убеждён эксперт. — Пока ещё сохраняется небольшая надежда на мирное разрешение внешнеполитической ситуации в связи со сменой руководства в США. Но есть и понимание, что Трамп может стать очередной утраченной иллюзией уже 2025 года».

Ожидаемой активизации строительной активности после завершения адаптации рынка к новой реальности не произошло, соглашается Полина Афанасьева, директор, руководитель департамента исследований и аналитики CMWP. Высокие процентные ставки привели к существенному и заградительному удорожанию кредитов для застройщиков и покупателей, замедлив темпы строительства и снизив спрос на недвижимость, подчёркивает Леонид Волох, соучредитель Lynks | Maris. Рост цен на строительные материалы и оплату труда ещё больше удорожил проекты, заставляя девелоперов откладывать или замораживать новые инициативы.

Значительное повышение ключевой ставки вынуждает владельцев торговых центров ускорять и рост арендных ставок, добавляет Марина Толстошеева, эксперт в сфере коммерческой недвижимости и управления активами. Такой темп выдерживают не все арендаторы, и свыше 1000 малых и больших торговых центров по России могут ожидать сложные времена в следующем году, если ключевая ставка останется на текущем уровне или выше, прогнозирует она.

Рост ключевой ставки вообще разделил рынок на «до» и «после», резюмирует Ольга Летютина, генеральный директор УК «Столица Менеджмент». «Именно последние события в стране запустили механизм различных изменений во взаимодействии арендодателя и ритейла, – напоминает эксперт. – С одной стороны, это повышение налогов для ИП, с другой — увеличение стоимости обслуживания кредитов для девелопмента, имеющего кредитные договоры с плавающей процентной составляющей. Всё это неминуемо приведет к повышению арендных ставок. Соглашусь и с тем, что многие объекты сменят собственников, не пережив проблем с обслуживанием кредитных договоров. На собственном примере отмечу, что при наличии устойчивых финансовых групп, сегодня лучше закрывать долгосрочные кредиты, чтобы адаптация к новым вызовам была менее болезненной». «И вот, с одной стороны, весь год снижалась напряжённость от завершения процесса редомиляции капитала, с другой – постоянное повышение ключевой ставки, – продолжает Марина Толстошеева. – Всё это ускорило рост стоимости строительства, конечной цены продажи объекта и, ещё больше, рост ставок аренды в отдельных сегментах. Кроме того, ожидается снижение инвестиционной активности в новые проекты в следующем году. Компании закрывают все потребности в росте в 2024-м, стараясь закрепить статус-кво хотя бы на ближайшие один-два года. Отсюда и рекордные показатели по сделкам во всех сегментах». «Лихорадочный рост ключевой ставки изменил планы развития большинства девелоперов и ритейлеров, вызвал торможение объемов строительства и ввода новых объектов коммерческой недвижимости, повлиял на динамику заполнения площадей в ТРЦ и проведение реноваций, – поддерживает Игорь Коновалов, председатель правление группы «ИНПРОМ ЭСТЕЙТ». – Уже в 2025 году многие компании будут вынуждены работать на банки, а если в декабре ключ вырастет до 22-23% и продержится таковым достаточно долго, то рынок увидит и череду банкротств. И даже в части заявленных в этом году реноваций подведу итоги так: стартовали многие, но добежать до финиша не у всех хватило сил. Что ещё было в 2024-м? Да почти всё, что и в последние два года: санкционный режим крепчал, иностранные бренды продолжали грустно уходить. Подошла очередь расставаться с российскими активами и крупнейших. Французская группа передала местному менеджменту бизнес «Леруа Мерлен», продолжается ребрендинг сети в «Лемана ПРО». «Ашан» тоже готовится тихо покинуть Россию по причине санкций Евросоюза. На подходе – новые санкционные пакеты. В общем, рынок вялый, активность инвесторов низкая. Кто решится на новый, масштабный проект ТРЦ при нынешней себестоимости строительства и ставке по кредиту? Ну а мировое событие 2024 года – победа Дональда Трампа на выборах в Штатах. Вот оно и задаст тренды в планетарной макроэкономике и политике, повлияет на поведение «европейских американцев», на сделки, дебюты и провалы в ближайшие годы».

Прямая речь

Резеда Садритдинова, коммерческий директор «Ритейл Парк 1»:

- Конечно, наиболее значимый тренд 2024 года для рынка и в целом всей экономики – это рост ключевой ставки, что напрямую влияет на объем и привлекательность заемного финансирования не только для собственников недвижимости, но и для ритейлеров.

Если говорить про спрос и предложение на торговые площади, то в 2024 году тот бум, который мы наблюдали в 2023-м по запросам арендаторов на новые площадки, пошел на спад, фокус – на качественные площадки, а также оптимизацию и корректировку при необходимости, тех форматов, которые были заявлены ранее.

Торговые центры, в большинстве своём, смогли адаптироваться, заполнить пустующие локации, принять концептуальные и важные решения для будущего развития.

2024 год в плане выхода новых брендов был также достаточно интересным, только по моим подсчетам вышло на рынок около двадцати трёх новых марок, при этом около 35% из них бренды из Китая. На 2025 год заявлено также достаточно много новых марок, в основном из Турции. Посмотрим, что будет реализовано по факту.

Очень интересным и перспективным видится тренд на различного рода интеграцию нового предложения в стандартные магазины, которое, в моем понимании, направлено, прежде всего, на создание уникального клиентского опыта, например, открытие кафе в магазинах одежды – Lime, Sela и другие.

Московская осень

Ввод торговых площадей в Москве с начала 2024 года достиг почти 100 тыс. кв. м, сообщают в IBC Real Estate. Уже к началу декабря в Москве открылись восемь качественных торговых объектов: ТЦ «Кузьминки Молл» (GLA 33 тыс. кв. м), «Орион» (GLA 21 тыс. кв. м), «Лайнер» (GLA 9,7 тыс. кв. м), «Первомайский» (GLA 9,7 тыс. кв. м), «Баку» (GLA 9,1 тыс. кв. м), «Прага» (GLA 6,4 тыс. кв. м), «Планета» (GLA 4,7 тыс. кв. м), «Солнцево» (GLA 4,7 тыс. кв. м). Шесть из восьми открывшихся объектов являются проектом реконструкции советских кинотеатров ADG Group. По предварительным прогнозам, объем ввода в 2024 году превысит 150 тыс. кв. м. До конца года к открытию заявлены Botanica Mall (GLA 25,5 тыс. кв. м) в составе ТПУ «Ботанический сад» и ЗУМ (GLA 25 тыс. кв. м) на территории квартала «ЗИЛарт».

В CORE.XP оценивают новые московские открытия до конца года в 112,2 тыс. кв. м, что, по подсчётам аналитиков компании, превысит значение прошлого года почти в три раза. 55% ранее заявленных к открытию торговых центров перенесли дату открытия на следующий год

В Санкт-Петербурге до конца 2024 года открытий новых торговых центров не ожидается, прогнозируют в IBC Real Estate. Три заявленных к вводу в этом году объекта перенесены на 2025 год: ТРЦ «Парк Молл» (GLA 35 тыс. кв. м), «НЕБО» в Мурино (GLA 25,7 тыс. кв. м) и ТЦ районного формата Kronung в Новогорелово (GLA 11,8 тыс. кв. м). В 2023 году в городе было введено 36,2 тыс. кв. м качественных торговых площадей: «Экопарк» в Мурино (GLA 18 тыс. кв. м), интерьерно-выставочный центр «Мöбельбург» (GLA 17,1 тыс. кв. м), вторая очередь «Парнас Сити» (GLA 1,1 тыс. кв. м).

По итогам 2024 года, общее предложение в Санкт-Петербурге составит 2,4 млн кв. м или семьдесят качественных ТЦ. Динамика ввода в эксплуатацию новых объектов снижается. Если с 2003 по 2013 год в Санкт-Петербурге было открыто сорок шесть торговых центров, то с 2014 по 2024 – всего двадцать. «Провалился в целом рынок ТРЦ Санкт-Петербурга, – вздыхает Марина Толстошеева. – Пока так и не открылся ни один заявленных ТЦ».

В регионах России, по данным IBC Real Estate, в этом году открылись семнадцать качественных торговых объектов суммарной арендопригодной площадью 245 тыс. кв. м. Крупнейшими ТЦ, введенными в эксплуатацию с начала 2024 года, стали ТЦ «Пазл» в Пятигорске (GLA 30 тыс. кв. м) и «Любимово Молл» в Краснодаре (GLA 28,2 тыс. кв. м). Ввод качественных торговых площадей в регионах России на 26% превзошел показатели 2023 года, когда в эксплуатацию ввелись торговые центры совокупной арендопригодной площадью 194 тыс. кв. м. До конца 2024 года ожидается открытие еще одного объекта – ТЦ «Ласточкино» в Воронеже (GLA 16,5 тыс. кв. м). Таким образом, объем ввода в 2024 году составит 262 тыс. кв. м.

Как в Москве, так и в регионах России, сохраняется и усиливается тренд на снижение средней площади новых торговых центров. В Москве за последние десять лет она сократилась более чем на 7 тыс. кв. м: если в 2000–2014 годах показатель находился на уровне 33,7 тыс. кв. м, то в 2015–2023 – стал равен 26,4 тыс., а в 2024 году составит около 15 тыс. кв. м.

В Санкт-Петербурге показатель снизился почти в 2 раза – с 33,7 тыс. кв. м в 2000–2014 годах до 16,6 тыс. в 2015–2023.

Эта же тенденция характерна и для регионального рынка торговой недвижимости – с 2000 по 2014 год средняя площадь ТЦ в регионах России составляла 30,8 тыс. кв. м, а в 2015–2023 показатель находился на уровне 25,6 тыс. кв. м. «Рост спроса на ТЦ в пешей доступности от дома и метро обусловлен активным развитием децентрализированных районов, строительством новых ЖК и улучшением инфраструктуры города, – перечисляет Екатерина Ногай, руководитель департамента исследований и аналитики IBC Real Estate. – Вместе с тем, меняются и потребительские практики населения – после ковидных ограничений, когда были распробованы удобства сервисов по доставке, покупатели начали больше ценить своё время. В том числе, благодаря этому фактору столь стремительное развитие получила онлайн-торговля. В итоге районные ТЦ, которые, как правило, располагаются вблизи жилых массивов, способны удовлетворить все базовые потребности покупателя, а для всего остального есть маркетплейсы с ПВЗ в каждом дворе. Важным преимуществом торговых центров районного формата является их устойчивость, что обусловлено спецификой состава арендаторов. В период пандемии это было связано с тем, что такие крупные арендаторы как супермаркеты и магазины бытовой химии хотя и сталкивались с рядом ограничений, но оставались открытыми. Ну а после 2022 года массовый исход международных брендов не коснулся ТЦ малого формата, поскольку международные арендаторы не являются для них ключевыми». «Именно концепции торговых центров микрорайонного и районного формата оказались наиболее устойчивы к кризисам, периодам нестабильности и перемен: модель потребления волатильна и зависит от внешних факторов, но не исчезает – у посетителей всегда будет сохраняться необходимость в закрытии своих запросов на шопинг, развлечения и социальные коммуникации» – соглашается Валерий Трушин. В свою очередь, ритейлеры активно адаптируются к новым условиям и учатся работать с такими форматами, добавляют в NF Group.

Шамиль Кабушев, директор по развитию коммерческой недвижимости (street-retail) «Самолёт», сообщает, что только его компания планирует в ближайшее время открыть несколько ТЦ районного формата. Опросы жителей показывают, что в новых кварталах больше всего не хватает крупного продуктового магазина (при наличии форматов "у дома"), фитнес-центра и предприятий общепита.

«Девелоперы стремятся к оптимизации инвестиций и сокращению площади из-за пандемии, снижения числа арендаторов на рынке в 2022 году и общего падения спроса на офлайн-формат покупок, – соглашается Эвелина Ишметова, директор по консалтингу и развитию компании KEY CAPITAL. – ТРЦ Kuzminki Mall в Москве площадью 70 тысяч квадратных метров – пример такого подхода. Он предлагает жителям района Кузьминки широкий выбор магазинов и услуг в удобном формате. Еще один пример «районника» новой волны – ТЦ «Лайнер» в Новой Москве площадью 14,4 тысяч квадратных метров. Девелопер проекта, компания «Солнечное 14», делает ставку на создание комфортной торговой среды в развивающемся районе. И, конечно, ADG group продолжает развивать свою сеть районных торговых центров «Место встречи».

Прямая речь

Михаил Петров, генеральный директор Smart Estate Moscow:

- 2024 год стал годом адаптации к новым вызовам: санкционное давление, изменения в потребительском поведении и рост стоимости финансирования оказали значительное влияние на рынок.

Ключевые события года:

• Торговая недвижимость: успешный запуск ТЦ нового поколения в Москве с высокой долей общепита и услуг.

• Ритейл: укрепление позиций омниканального подхода.

• E-commerce: переход крупных онлайн-ритейлеров в оффлайн.

• Склады: рекордный рост сегмента built-to-suit.

Провал года: уход нескольких международных брендов из России, что повлияло на премиальные сегменты ТЦ.

Решение года: переход девелоперов торговой недвижимости к гибридным форматам, объединяющим торговлю, развлечения и услуги.

Среди громких сделок — продажа нескольких крупных торговых комплексов в Москве в рамках реструктуризации портфелей девелоперов. Но лидируют по бюджетам и метражам, безусловно, игроки складского рынка и е-комма.

В Москве реализовано несколько значимых проектов торговых центров, всего на 200 тыс. кв.м.: ТРЦ «Кузьминки Молл», ТЦ «Афимолл Тверская», «Ботаника Молл», «Дом Чкалов», «Вест Молл», ТРЦ «Летний Сад» и тд. Проекты можно зачесть за 2024-м годом, даже, несмотря на то, что степень реализации у всех разная. В регионах активность была ниже, но спрос на локальные форматы (community malls) сохранился.

Арендный спрос восстановился на 85–90% от уровня 2021 года, но условия договоров стали более гибкими — арендодатели предлагают индексированные ставки и перераспределение рисков в договоре.

Но в целом 2024 год стал испытанием для ритейла, особенно в формате «каменной розницы». Рост инфляции заставил потребителей отдавать предпочтение товарам средней ценовой категории, что поддержало спрос в дисконт-центрах. Несмотря на сложности, на рынок вышли несколько региональных брендов и азиатских игроков. Европейские марки продолжили покидать рынок, передавая франшизы локальным компаниям. Омниканальные форматы усилили позиции — покупатели предпочитают гибридные форматы шопинга (онлайн-заказ с оффлайн-выдачей).

В последние годы в девелопменте торговой недвижимости продолжает смещаться фокус и в сторону многофункциональных комплексов и торговых галерей в составе ТПУ, добавляют в CORE XP. 41% заявленных к вводу в 2025 г. в Москве строящихся объектов представлены этими форматами. Из-за переноса открытий ряда объектов, а также запланированного открытия торгового центра суперрегионального формата в составе ТПУ Селигерская оптимистичные оценки объема открытий на 2025 год находятся на уровне 777,3 тыс. кв. м в России, из которых 377,7 тыс. кв. м будет реализовано в Москве. Однако не исключён перенос ввода на более поздние сроки по ряду объектов, что отразится на общем показателе. «Транспортно-пересадочный узел Botanica Mall в районе Ростокино с общей площадью 52,9 тысяч квадратных метров, хотя формально и не является торговым центром, представляет собой значимый объект городской инфраструктуры, – указывает Эвелина Ишметова. – Он объединяет в себе функции торгового, развлекательного и транспортного узла с комфортной средой для пассажиров и посетителей.

Ирада Алиева, коммерческий директор Nhood Россия, отмечает, что среди торговых центров самым сложным форматом сейчас остаются средние ТЦ, где не так много импульсных покупок, как в районных объектах, и которые не являются такими центрами притяжения для широкой аудитории, как Моллы. «Год вообще был очень неоднозначным, – констатирует Станислав Ахмедзянов, управляющий партнер IBC Global. - С одной стороны, рост интереса к локальным форматам и районным ТЦ, смену акцентов с мегамоллов на проекты меньшего формата в ответ на изменение поведения покупателей. С другой – проходила адаптация форматов, активное развитие концепции mixed-use, где ТЦ включают пространства для коворкингов, медицинских услуг и логистических функций. Замечу что пациент скорее жив, чем мертв: уровень вакантности медленно но уверенно снижается и сейчас, по разным данным, составляет 6-7%, ставка аренды растет, на рынок выходят новые объекты».

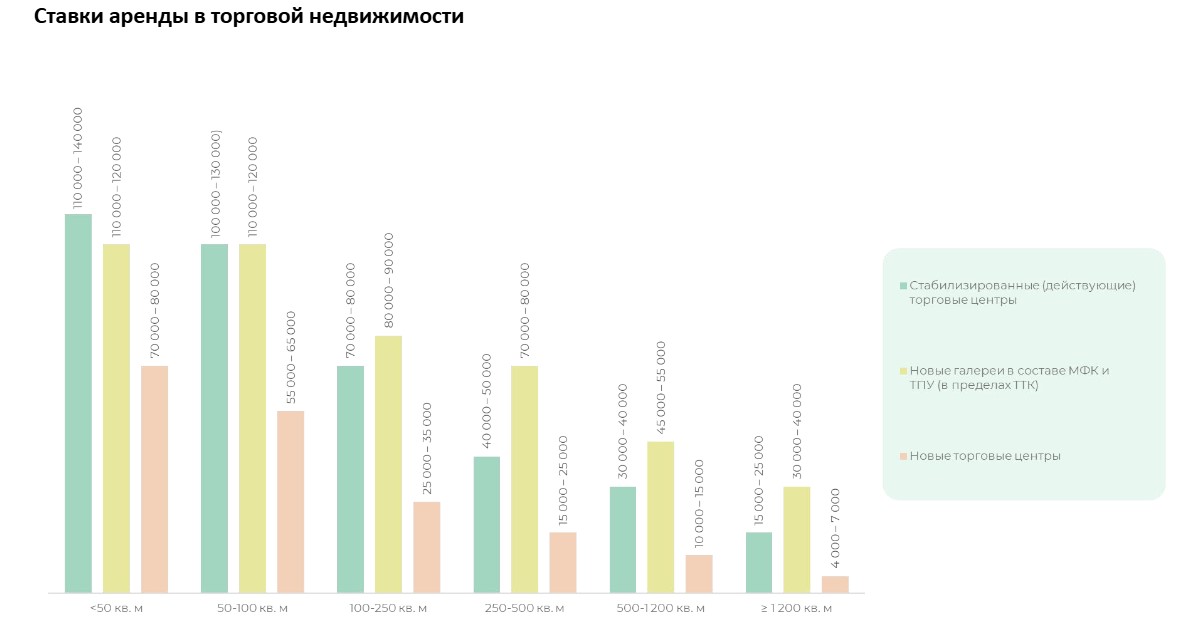

Рекордно низкая вакансия и конкуренция за ликвидные лоты повлияли на рост ставок, сообщает Евгения Прилуцкая, директор, руководитель направления инфраструктурного ритейла CORE.XP. Однако, несмотря на снижение доли свободных площадей (5,5% на конец 2024 г.), ставки аренды растут медленнее инфляции. При этом коммерческие условия существенно варьируются в зависимости от формата объектов. Так, в стабилизированных торговых центрах и в МФК/ТПУ ставки аренды значительно выше, чем в новых проектах классических ТЦ. «Рост реальных доходов населения (по данным Минэкономразвития, это связано с активизацией промышленности и высоким спросом на квалифицированных специалистов), а также восстановление рынка e-commerce после кризиса 2022 года, стимулировали спрос и поддерживали высокие арендные ставки, соглашается Леонид Волох. – Но, конечно, уход западных брендов привел к перераспределению спроса в онлайн-сегмент и на маркетплейсы, причем нишевые площадки стали особенно привлекательными для продавцов дорогих товаров, предлагая лояльную аудиторию, высокую прибыльность и меньшую конкуренцию».

Прямая речь

Андрей Завьялов, юрист, независимый эксперт по недвижимости:

- Основное влияние на рынок оказывали все расширяющиеся санкции, что делает деньги довольно дорогими, а частные инвесторы заняли пассивную роль наблюдателей (их активность ушла в сегменты ЗПИФ, ПИФ, ценные бумаги, валюту и вклады). Даже ПВЗ не показывают былой рост, а, скорее, начинают входить в фазу оптимизации локаций и форматов.

Крупнейшей сделкой года следует считать покупку ЦДМ на Лубянке со стороны девелопера «Киевская площадь». постепенный выкуп ТЦ и ТРЦ лидерами рынка – долгосрочный тренд, компании ТПС и «Киевская площадь», думаю, продолжат масштабирование форматов торговли и новых объектов недвижимости. Иной ритейл, кроме супермаркетов, пока не ожидает каких-либо слияний, поглощений.

Провалом года можно назвать ТЦ «Тройка», который после ухода иностранного инвестора так и не получил развития, что закончилось сносом. Аналогичная ситуация – с ТК «Глобал Сити», который в результате банкротства ввиду дефолта по кредиту может быть снесен.

Сюрпризом года следует назвать аренду торговых площадей, прежде занятых шведским ретейлером IKEA, в торговых центрах «Мега» маркетплейсом «Мегамаркет» и покупку «Стокманном» российского подразделения Hugo Boss. Вероятно, именно вторая сделка является сюрпризом, как в свое время произошло в результате переформатирования ZARA в MAAG.

Хроника событий

Екатерина Ногай событием года для торгового сегмента также называет аренду маркетеплейсом «Мегамаркет» площадей IKEA в четырнадцати торговых центрах «Мега» в одиннадцати регионах России совокупной площадью более 400 тыс. кв. м. Занятые торговые площади переоборудуются под склады, что значительно расширит географию операционной деятельности компании и сократит сроки доставки товаров. «Именно сдача в аренду коробок экс-IKEA под «Мегамаркет» будет первым опытом открытия маркетплейса с ПВЗ и зоной хранения товара в составе торгового центра, – поддерживает Евгения Хакбердиева, региональный директор департамента торговой недвижимости NF Group. – Для рынка это – эксперимент, наглядно демонстрирующий, как два формата могут сосуществовать в рамках одного офлайн-проекта с пользой друг для друга».

Дебютом года называется открытие в IV квартале в Казани многофункционального комьюнити-центра «Арт» (GLA 15,7 тыс. кв. м). Помимо торговых галерей, в объекте есть открытый коворкинг, фудхолл, где скоро состоится открытие ресторана Горыныч от White Rabbit Family, и офисные помещения. В пуле арендаторов – KuchenLand, Sela, Marella, Art Apparel, Рив Гош, DDX Fitness, магазин бытовой техники DNS, супермаркет Spar. Проект станет первым фиджитал-центром в городе – инновационный формат сочетает в себе онлайн- и офлайн-технологии, создавая уникальное пространство для шопинга, развлечений и творчества, добавляет Эвелина Ишметова. «Но для нас, например, как для консалтинговой компании, которая специализируется на региональном рынке торговой недвижимости и внимательно наблюдает за его профессиональным развитием, настоящим дебютом в девелопменте могло бы стать появление сетевого проекта малых торговых центров в малых российских городах, – рассуждает Эдуард Тишко. – Либо сетевого проекта МФК в городах регионального значения. Появление и тех, и других сейчас весьма обоснованно и оправдано финансово. В ритейле же – появление в таких проектах малых форматов омниканальных fashion-магазинов крупнейших сетевых брендов».

Ну а сюрприз года для рынка – сообщение ТРЦ Парк Молл, ввод которого ожидается 1 марта 2025 года, о запуске собственного маркетплейса перед открытием физических магазинов в ТРЦ, что стало первым прецедентом на рынке торговой недвижимости, считает Екатерина Ногай. Пока сайт функционирует в режиме интернет-магазина с небольшим ассортиментом товаров, однако вскоре к сервису начнут подключать первых продавцов.

Самыми активными арендаторами года, в свою очередь, оставались операторы фитнесса, термы, развлекательные комплексы, которые, как правило, замещали собой высвобождающиеся площади из-под других форматов. «Появление в ТЦ таких концепций как теннис/падл/сквош или футбол становится нормой», – резюмирует Андрей Сурков, руководитель отдела исследований и консалтинга "Магазин Магазинов".

Прямая речь

Алёна Умбетхалиева, руководитель направления аренды и концепции коммерческой недвижимости PIONEER:

- Новые международные бренды продолжают рассматривать российский рынок, как правило, выбирая крупные торговые центры. При этом появляются интересные форматы, которые только начинают привлекать к себе внимание игроков. Например, линейки азиатских ресторанов уверено расширяет китайская кухня – такие проекты адаптируются под широкую аудиторию торговых центров. В начале следующего года мы откроем одну из таких концепций в фудхолле нашего проекта МФК BOTANICA.

Ну а изменение покупательского поведения хорошо показывает динамика роста e-commerce. В противовес девелоперы стремятся открывать велнес-форматы (фитнес-центры, термы) или концепции, которые онлайн-торговля не в состоянии заменить. Например, продолжают набирать популярность фудхоллы, а также пространства, которые создают вокруг себя целые комьюнити. Это одна из причин, почему в наших проектах появляются такие кофейни Surf coffee (TECHNOPARK PLAZA) и полностью диджитализированная «Дринкит» (OSTANKINO BUSINESS PARK и МКФ BOTANICA).

Как вы себя ведёте

Серьезное влияние на сегмент торговой недвижимости продолжает оказывать трансформация потребительского поведения, а особенно – поворот в сторону все более частого обращения к онлайн-площадкам для совершения покупок, говорит Екатерина Ногай. «Лояльность покупателей к онлайн–магазинам растет, – соглашается Игорь Коновалов. – Они быстро привозят заказы, дают скидки на доставку или делают её вовсе бесплатной, выпускают отличные мобильные приложения, сайты с удобной навигацией. Мы находимся «в полях», и видим товарообороты розничных сетей, растущие запросы потребителей к визуальному оформлению и наполнению точек продаж. Понимаем проблемы оффлайн-ритейлеров и постоянно говорим о необходимости обновления форматов. Не нужно бороться с маркетплейсами, торговым центрам нужно работать над собой, – хочется, чтобы эти правильные слова, сказанные коммерческим директором Gloria Jeans Алмазом Ахметзяновым, трансформировались для рынка в тренд будущего года».

Российский рынок уже приблизился к пропорциям рынка США, в котором доля онлайн-покупок превышает 50%. «Кажется, со временем магазины в ТРЦ могут превратиться в шоурумы, – продолжает Игорь Коновалов. – Покупатель придет, увидит товар, потрогает, померяет, оценит и… закажет его онлайн. Бывает, что так и происходит. Но недавний опрос девелоперов и ритейлеров на тему трендов в онлайне показал, что риска трансформации ТРЦ в центр шоу-румов, по крайней мере, в ближайшие годы, нет. Так считают 80% представителей крупных торговых центров и более 90% опрашиваемых ритейлеров (по данным компании Focus Technologies). Фэшн-операторы обеспечивают торговым центрам существенную часть доходности. Они по-прежнему заинтересованы в сохранении магазинов, а значит офлайн будет жить. А вот КАК – зависит от самих ритейлеров. Будут их проекты качественными в плане дизайна, мерчендайзинга, света, витрин, маркетинга, ассортимента и прочего – приятная атмосфера притянет покупателей. К сожалению, российский ритейл, и не только фэшн-сегмента, проигрывает зарубежному из стран Азии, Европы и Америки».

Каждый шаг по улучшению потребительского опыта в онлайне становится вызовом для оффлайн-розницы, резюмирует Екатерина Ногай. Привычные всем магазины одежды уже обладают одной из важнейших функций для потребителя, которая только создается в онлайн – возможностью вживую увидеть и примерить товар. И, поскольку офлайн-магазины не всегда могут привлекать покупателей, предлагая более низкую стоимость, чем в онлайне, фокус внимания ритейлеров сосредоточен на улучшении потребительского опыта за счет создания уникальной возможности взаимодействия с брендом. Именно для этого открываются флагманские магазины с кафе и арт-инсталляциями, создаются поп-ап пространства с тематическими зонами. К подобным ярким открытиям последних месяцев можно отнести флагман Ekonika в Атриуме, на двух этажах которого кроме основной коллекции и premium линейки бренда также разместилась дизайнерская мебель EDxxKAT. Необычный способ взаимодействия с искусством продемонстрировал LIMÉ, открыв в сентябре галерею современного искусства на четвертом этаже недавно появившегося флагмана на Кузнецком Мосту. Другим заметным открытием стал флагман Choux на Патриарших прудах. Магазин является настоящим арт-проектом, вдохновленным бионическими формами.

Ирада Алиева соглашается: ключевой задачей ТЦ сегодня становится привлечение новой аудитории – поколений, которые большей частью "живут" в интернете. Поиск креативных решений стал вопросом выживания для «каменной розницы». Недавняя реновация ТЦ «Марко Молл» в Рязани, включающая обновление фудкорта, торговой галереи и фасадов, дала новую жизнь торговому центру: хотя «Марко Молл» еще находится на этапе проведения ремонтных работ и функционирует не в полном объеме, трафик показал прирост на 17% по сравнению с показателями, зафиксированными до реконструкции, а оборот арендаторов – на 27%. «Сейчас в товаре никто остро не нуждается, потребитель пресыщен, и ему вполне хватает того, что есть, – поддерживает Игорь Коновалов. – Ему нужны впечатления. И успешный торговый центр – это, безусловно, эмоциональная история. Особенно в регионах, в небольших городах, где мало ярких, красиво оформленных и открытых к посещению с утра до позднего вечера площадок. Если дать людям приятные эмоции – они вернутся хорошими выручками с метра квадратного. Покупателя надо удивлять и радовать. И работать над созданием атмосферы, ростом посещаемости ТРЦ и конверсией вместе с управляющими компаниями. А пока поддерживаю мнение Анны Хилькевич из "Стокманн" и Lamoda Sport, которая недавно на крупном отраслевом форуме сказала: я не так много знаю торговых центров в Москве, кто бы что-то делал для роста трафика в ТЦ. В регионах таких центров ещё меньше. Поэтому одним из бесспорных трендов 2025 года станет сокращение трафика, среднего чека и товарооборотов арендаторов в уставших, нереновированных ТЦ».

Впрочем, пока баланс между оффлайн и онлайн-торговлей сохраняется, а спрос на физические торговые площади остаётся стабильным, подчёркивает Евгения Хакбердиева. По её словам, в будущем эти форматы будут усиливать друг друга, создавая синергию. Оффлайн-магазины продолжат развиваться за счет уникальных предложений, качественного сервиса и доступности «здесь и сейчас». «И я уж точно не разделяю мнений о том, что электронная коммерция забирает трафик у «каменных» торговых центров, – говорит Валерий Трушин. – Такие экспертные «спекуляции» уже пора прекратить и принять факт, что рынок торговой недвижимости – «каменной розницы» – продолжит развиваться и трансформироваться концептуально, параллельно будет развиваться и интернет-торговля, а ритейлеры пойдут по пути омниакальности, предлагая своим покупателям выбор».

Прямая речь

Александра Бартель, директор по маркетингу Central Properties, автор телеграм-канала о маркетинге торговой недвижимости Облако Бартель:

- Основной тренд и итог года – падение fashion-сегмента. Мы видим, что люди стали покупать меньше одежды. Необходимость еды и развлечений в ТРЦ в ещё большем объеме теперь – неоспоримый факт.

Провал года – стратегия Gloria Jeans: смена вектора с детского ассортимента на молодежный и повышение цен. Как отмечает сам ритейлер, они понимают ошибку и будет менять стратегию.

Открытие года – городской курорт Gremm, Москва. Совершенно новый уровень терм и концептуально новое пространство для отдыха.

Пришли с опытом

В 2024 году рынок торговой недвижимости демонстрировал «отчётливую поляризацию», констатирует Леонид Волох. «Да, с одной стороны, наблюдается снижение посещаемости крупных торговых центров в мегаполисах, – соглашается он с другими собеседниками CRE. – Это объясняется, во-первых, всё тем же изменением потребительских привычек, во-вторых, ростом популярности онлайн-шопинга, а в-третьих – повышением привлекательности более удобных и доступных локальных торговых точек. Крупные ТЦ, несмотря на наличие широкого ассортимента товаров и услуг, теряют свою былую привлекательность из-за необходимости добираться до них, часто – ещё и с затруднениями с парковкой. Удобство и доступность становятся более важным фактором, чем широкий выбор в крупных торговых центрах. Этот сдвиг в предпочтениях потребителей непосредственно влияет на коммерческую недвижимость. В 2024 году наблюдается резкий рост спроса на небольшие помещения площадью до 200 кв. м, идеально подходящие для малых бизнесов и локальных магазинов. Данный сегмент становится все более привлекательным для инвесторов, видящих в нем устойчивую тенденцию и высокую рентабельность». «С одной стороны, мы видим продолжение тренда на укрепление формата районного ТЦ, – рассуждает Алексей Попиков, директор департамента торговых центров Becar Asset Management. – И даже те объекты, которые были изначально неверно спроектированы или имели неудачную планировку, из-за чего не пользовались спросом ни у посетителей, ни у арендаторов, начали потихоньку «расцветать». Впрочем, иногда приходится идти на хитрости, например, сдавать помещения сразу двум сетям фитнес-центров. Зато, таким образом, собственник получает возможность заполнить площади, предоставив выбор посетителям. Торговые центры очень поддержало и развитие разнообразных детских клубов, театральных школ. В общем, стали появляться арендаторы, которые готовы занимать прежде не проходные зоны. С другой стороны, мы видим, что суперрегиональные торговые центры, которым вообще предрекали скорую смерть, под напором конкуренции и смены потребительских трендов стали активнее предпринимать действия по реконцепции. Кроме того, они усилили работу по реализации различных маркетинговых программ, позволяющих привлекать посетителей. Ну и еще, вполне себе активными арендаторами торговых центров, как мы видим, являются коворкинги. Например, в Петербурге есть торговый центр «Калейдоскоп», который существенно утратил популярность после открытия в той же локации ТЦ «Сити Молл». УК первого приняла решение кардинально сменить профиль объекта, открыв там коворкинг, занявший всю площадь бывшего фулкорта. И он отлично работает».

Прямая речь

Роман Кокорев, руководитель департамента развития проектов RealJet:

- Среди событий года отмечу завершение «Пионером» строительства МФК «Ботаника». Знаковый объект для рынка. Все ждут открытия: много брендов в новых концепциях, среди них, например, Sela с кофейней.

Ещё одно событие года – продажа ТЦ «Наутилус». Знаковый объект в самом центре столицы, который долгое время был в реализации, в этом году нашел нового владельца. Ну а «Киевская площадь» купила ЦДМ и ТРЦ «Ривьера».

Был продан и «Л-153», тоже знаковый объект своей эпохи, один из первых концептуальных проектов.

Следующие два года для ТЦ будут очень важными, их ждут непростые времена. Из-за роста ключевой ставки кредиты стали весьма тяжелыми. Речь именно о тех кредитах, которые были выданы не сегодня, а до резкого повышения ключевой ставки.

В общем, в ближайшие несколько лет банки серьезно пополнят свой портфель непрофильных активов. Смогут ли они как Сбер, который создал УК САМПА, управляющую их активами, что-то делать с ними, покажет время.

Для открытия первых магазинов компании чаще всего выбирают наиболее популярные локации в крупных городах, соглашается Евгения Прилуцкая. «Спрос на качественные торговые центры, есть, но остаётся сдержанным, – рассуждает Станислав Ахмедзянов. – Кто его формирует? В основном, российские и иностранные бренды (одежда, обувь, товары повседневного спроса). Российские ритейлеры остаются ключевыми арендаторами, особенно в Москве, в 2024 году наблюдается рост интереса к развитию собственных торговых марок. Иностранные бренды тоже полноценно драйвят спрос. С начала года появилось порядка двадцати новых международных игроков. Основная доля марок пришлась на Китай, Турцию и Италию, причем наибольшая концентрация новых открытий наблюдается в Москве».

Минувший год ознаменовался продолжающейся тенденцией вымывания «среднего» и «среднеминусного» одежного сегмента из «каменной розницы» в онлайн-торговлю и продолжающимся развитием ПВЗ, добавляет Ольга Летютина. «Но, когда говорят, что все пропало, что склады и логистика, в конце концов, победят «кирпич», позволю небольшую ремарку, – продолжает эксперт. – Многие арендаторы, которые работают с нами, а мы имеем постоянную обратную связь от них, все эти доставки, обслуживание, различные предлагаемые онлайн услуги на данном этапе развития по-настоящему оказываются не выгодными или менее выгодными, чем тот формат, с которым они обычно встают в торговых центрах. Поясню – навскидку, если арендная нагрузка в ТЦ для предприятия, скажем, 10%, то обслуживание и предоставление услуг онлайн сейчас за счёт комиссии операторам для наших арендаторов может достигать и 30, и 40 процентов, иногда, возможно, не покрывая даже моржу. Конечно, онлайн в данный момент развития может достигать 2/3 оборота компании, но вопросы к чистой прибыли арендатора для меня всё-таки остаются открытыми».

Потраченные иллюзии

Эдуард Тишко называет, впрочем, ещё одну «по-настоящему утраченную иллюзию года»: ставка ведущих российских fashion- ритейлеров на развитие крупных форматов магазинов. Она питалась успехами 2023 года, когда более половины российских модных брендов увеличили ключевые финансовые показатели после ухода из страны крупнейших международных ритейлеров и смогли занять топовые локации в торговых центрах. Но финансовые результаты сетей на конец 2024 года показывают, что экономика не предполагает и не способствует закреплению крупных форматов на рынке.

Для развития модных магазинов в том виде, который был нормой в «мирные времена» до 2022 года, во-первых, нужен более стабильный рынок и, во-вторых, более сдержанное финансовое планирование в части ожиданий по срокам окупаемости больших форматов, которые изначально предполагают более крупные инвестиции в ремонт, торговое оборудование и расширенный ассортимент. Рост стоимости кредитов на пополнение оборотных средств поставил ритейлеров в положение, когда поддерживать широкую ассортиментную матрицу и обеспечивать необходимый товарных запас в крупных магазинах сетей стало крайне затруднительно. Ослабление рубля уже повлекло увеличение затрат на закупку импортных материалов, производство, логистику и т.д. Фактический рост себестоимости продукции в 2024 году в совокупности с недостаточным уровнем потребления сегодня не способствуют оперативному развитию крупных форматов модных магазинов. Ритейлерам нужен более долгий период на их освоение, поясняет эксперт. Единственной причиной, почему российские бренды массового начали их осваивать – это наличие в рынке крупноформатных торговых площадей в уникальных локациях, которые освободились после ухода западных ритейлеров. Стремление российских ритейлеров занять лучшие и крупнейшие локации в торговых центрах абсолютно понятно, но сегодняшний день говорит о поспешности данного решения. Поэтому, существует высокая вероятность отката, так как в текущих экономических реалиях и в существующих финансовых возможностях российского бизнеса сделать «пятилетку за два года», то есть полностью и в краткие сроки импортозаместить продукцию западных модных брендов не получится – это иллюзия. Рынок будет двигаться в этом направлении, но гораздо более поступательно. Такая гонка в освоении крупных форматов уже в ближайшее время должна показать свою безысходность. Эдуард Тишко убежден, что уже во втором квартале 2025 года стоит ждать начала массовых оптимизационных процессов. «В 2022 году, когда ушли Zara, H&M и другие, и выгодоприобретатели этого исхода уверились, что в санкциях есть благо, когда царили возбуждение и хайп – многие российские сети попытались воспользоваться моментом и занять товарные ниши, премиальные вакансии в торговых центрах, – напоминает Игорь Коновалов. – Но сесть на площадку той же Zara – ещё не значит, стать новой Zara и продавать как она. Удалось не всем. У LIMÉ получилось (обороты ритейлера уже превысили обороты Zara), неплохо получилось ещё у десятка активно развивающихся отечественных брендов – Love Republic, Henderson, Befree, ZARINA, Sela, 12Storeez и пр».

Сейчас сложилась ситуация, когда собственник получил фиксированные контракты на большие площади, устраивающие его ставки и, скорее всего, юридическое закрепление приемлемых и нерасторжимых сроков аренды данных помещений, продолжает Эдуард Тишко. На самом деле, у собственников всегда есть в запасе вариант дробления. Они будут поступательно выстраивать работу по сокращению форматов, проводя плановую оптимизацию через поиск синергичных соседов для сокращающихся магазинов. Все финансовые потери, так или иначе, лягут на ритейлера, который будет вынужден согласовывать с арендодателем варианты оптимизации.

Полностью терять локацию ритейлер не захочет, поэтому будет вынужден терпеть определенный финансовый ущерб. Поступательное сокращение будет направлено на поиск некого взаимовыгодного решения, в результате которого произойдет уплотнение ассортимента и суммы продаж на квадратный метр. В результате, арендатор получит для себя некий оптимальный формат развития, а арендодатель – расширение состава арендаторов, которое расширит ассортимент торгового центра и, при этом, не повлечёт за собой снижения арендных доходов.

Оптимизация затронет не только fashion-сегмент, прогнозирует Эдуард Тишко. Во-первых, она затронет ритейлеров с высокой долей онлайн-продаж, которые могут оптимизироваться за счет развития омниканальности. Во-вторых, ориентированные на импорт торговые сети любых ценовых сегментов – от эконома и масс-маркета до премиальных, например, бытовой техники и электроники, на себестоимость продукции которых, а, следовательно, и на ценник для конечных покупателей непосредственно влияет стоимость валюты. В-третьих, это практически все те бренды, стремительный рост которых мы наблюдали в течение последних двух лет. Быстрый темп экспансии и сжатые сроки для принятия решений чреваты просчетами. Исключение составляют марки с большим запасом прочности. «Например, Lime, который принял для себя решение развивать крупноформатные магазины по аналогии с Zara, но, пожалуй, сможет удержать формат на плаву за счет высоких показателей продаж, которые значительно превысили изначальные прогнозы самого ритейлера, – полагает эксперт. – И, в-четвертых, те сети, которые излишне использовали средства заемного капитала в своем развитии и операционной деятельности».

Прямая речь

Светлана Кузьмина, директор департамента торговой недвижимости Accent Capital:

- Насколько я знаю, больше половины торговых объектов в Москве привязаны к кредитам с «ключом». Но полностью это влияние, думаю, мы ощутим в следующем году, когда часть излишне закредитованных проектов не смогут выдержать нагрузки и будут либо продаваться с дисконтом, либо уйдут в банки.

Геополитическая ситуация тоже не перестает оказывать влияние на ассортимент ритейла, с переменным успехом заменяя привычные бренды на новые.

И ещё один фактор – это, конечно, онлайн, который влияет на многие сегменты. Помимо роста доли онлайн-торговли из-за ее удобства, есть и второй фактор – покупатели не привыкли к новым брендам, маркетинг которых, будем честны, недостаточно активен. Поэтому люди любыми способами пытаются достать привычные товары, в чем им, в первую очередь, помогают маркетплейсы и серый импорт.

В итоге роль ТЦ все больше смещается в сторону общественного центра с возможностью разнообразного досуга, развлечений и гастрономических путешествий. Если раньше «неторговые» точки играли поддерживающую роль, сегодня это драйвер, который привлекает людей в ТЦ сильнее, чем традиционный fashion.

Ну а основная утраченная иллюзия – надежда, что ритейл будет догонять инфляцию. Увы, этого не произошло. В частности, в секторе fashion происходит падение продаж: люди все чаще покупают одежду онлайн, приобретают ушедшие бренды у байеров и т.д. В общем, сегмент одежды падает, что, на мой взгляд, стало утраченной иллюзией по полноценной замене западных брендов на отечественные и азиатские.

И, поскольку доходы прирастают гораздо медленнее, чем расходы, решением года для многих ТЦ стало балансирование и приведение своей бизнес-модели к современным реалиям.

Ритейл спасает то, что, несмотря на инфляцию, потребительские расходы растут и люди готовы не просто поддерживать уровень спроса, но и пробовать новое, получать новый потребительский опыт, убеждён Алексей Попиков. Сегменту на руку даже бум e-commerce: с одной стороны, это негативно отразилось на доходности торговых центров. С другой, пункты выдачи маркетплейсов занимают как раз часто непроходные зоны, притягивая при этом трафик. «И, конечно, очень сильно выросла стоимость обслуживания объектов коммерческой недвижимости, если не в разы, по отношению к началу этого года, – напоминает эксперт. – Одна из самых основных статей, которая повлияла на эту ситуацию – это рост зарплат (то есть ФОТ). Тренд года: при выборе места работы люди на первое место теперь ставят именно зарплату, а не коллектив, как это было раньше. Да и в принципе – найти сейчас хорошего специалиста на объект стало крайне сложно. Мы как управляющая компания отлично это видим».

Прямая речь

Алексей Базин, управляющий сити-парка «Град»:

- Мы все свои иллюзии ещё в ковид утратили. Существенное влияние на управление оказывает рост заработных плат линейного персонала и серьезный кадровый дефицит. При этом, стоить отметить низкую вакансию в топовых ТРЦ: сильные проекты востребованы ритейлерами, есть лист ожидания, как следствие, и рост ставок аренды. Но, снова же, это касается только востребованных ТРЦ.

На «каменную розницу» усиливается давление e-commerce: рост онлайна достиг того уровня, когда это стало отражаться на оффлайне. Особенно это выделяется на фоне общей нестабильности и почти отсутствующего выхода новых брендов на рынок.

У торговых центров в итоге формируется и растет еще один канал взаимодействия с потребителями – мобильные приложения. Торговые центры их начали активно запускать вкупе с программой лояльности. Многие ТРЦ приступили к реновации (уже пора, стареем – нужен лифтинг).

Ещё один тренд – увеличение площадей ритейлеров: форматы, которые раньше занимали 100-200 кв.м. сейчас видят себя не менее 400-500 кв.м., те, что были 350-450, хотят новые помещения уже до 750 кв.м.

Продолжается и обновление форматов: многие бренды хорошо поработали над дизайном и активно обновляют свои магазины. Тут, снова же, стоит отметить, что делается это, в первую очередь, в топовых ТРЦ.

Ну а провал года – «Кухня на районе». Хороший старт и рост – и так не справиться с управлением в единственном городе.

Георгий Найдёнов, генеральный директор УК «САМПА», одним из вызовов ближайших лет называет поступление новых проблемных объектов, и сокращение многими ритейлерами планов развития в связи с высокой ключевой ставкой. Ну а самые громкие поглощения на рынке торговой недвижимости нас ждут в 2025 году, убеждены собеседники CRE.